santos2206

GForum VIP

- Entrou

- Jul 12, 2014

- Mensagens

- 2,454

- Gostos Recebidos

- 19

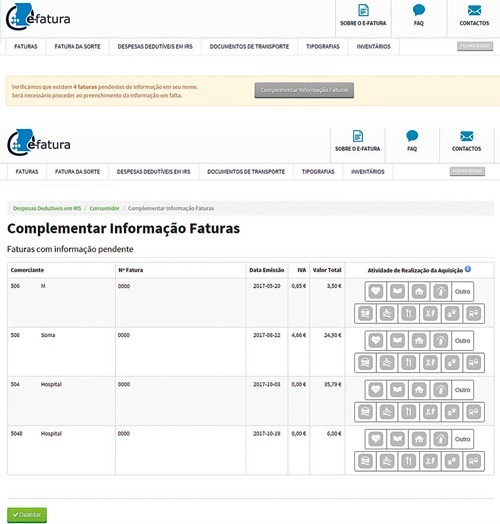

Até 15 de fevereiro,foi a "Data para validar" as faturas pendentes no e-fatura. Esse é também o prazo para os pais com guarda partilhada comunicarem às Finanças a residência alternada dos filhos. Explicamos todos os passos.

[h=2]Início

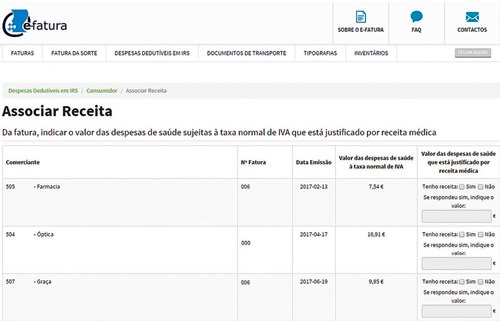

[/h] A partir deste ano, todos os contribuintes são obrigados a entregar o IRS pela internet. Até 15 de fevereiro, há duas coisas que não podem ficar esquecidas. A primeira é ir ao portal e-fatura e associar cada fatura pendente ao respetivo setor, para beneficiar com deduções na saúde, educação, habitação, lares e despesas gerais, e para reaver parte do IVA suportado. Esses gastos estão registados no e-fatura porque indicou o número de contribuinte (NIF) ao pagar despesas como as compras do supermercado, o abastecimento do carro, a conta da luz ou do gás, a escola dos filhos, as rendas da casa, os medicamentos, entre outras. Mas as faturas pendentes não contam para o reembolso do IRS. Ou seja, se nãs as validar, vai perder dinheiro.

A segunda tarefa é para os pais divorciados com guarda partilhada. Este ano, poderão deduzir os encargos segundo a percentagem que fica definida por defeito nos casos em que os filhos vivem em residência alternada, ou seja, 50% para cada um. Mas, para isso, têm de comunicar no Portal das Finanças a situação de residência alternada dos filhos. Devem fazê-lo também até 15 de fevereiro. Veja o nosso passo a passo.

[h=2]Quanto pode deduzir se validar as faturas[/h] As faturas pendentes têm de ser validadas uma a uma, o que obriga a uma verificação individual. A tarefa pode ser demorada se tiver de fazê-lo para vários membros do agregado familiar. Veja como validar as faturas.

Na declaração de IRS que entregar este ano, o Fisco vai deduzir 35% das despesas gerais. As despesas dos filhos, por exemplo, com saúde e educação, também devem ter fatura. Nela, tem de constar obrigatoriamente o NIF da criança. Só assim os gastos serão automaticamente registados no portal e-fatura e considerados pelo Fisco para efeitos de IRS. Se a fatura incluir o NIF de um dos pais, não há problema em termos de benefício. Mas se os pais declararem o IRS em separado, a despesa não será dividida e aparecerá apenas numa declaração.

Cada contribuinte pode deduzir até € 250 das despesas gerais. Para obter o benefício máximo, basta gastar € 715, facilmente atingíveis com os encargos da casa e da família. Em conjunto, um casal pode deduzir um máximo de € 500 no seu IRS. Nas famílias monoparentais, a dedução passa a ser de 45%, com o limite de € 335 (basta gastar 745 euros). Em qualquer dos casos, o número de filhos não faz aumentar o limite do benefício.

[h=3] [/h]

[h=2]Início

[/h] A partir deste ano, todos os contribuintes são obrigados a entregar o IRS pela internet. Até 15 de fevereiro, há duas coisas que não podem ficar esquecidas. A primeira é ir ao portal e-fatura e associar cada fatura pendente ao respetivo setor, para beneficiar com deduções na saúde, educação, habitação, lares e despesas gerais, e para reaver parte do IVA suportado. Esses gastos estão registados no e-fatura porque indicou o número de contribuinte (NIF) ao pagar despesas como as compras do supermercado, o abastecimento do carro, a conta da luz ou do gás, a escola dos filhos, as rendas da casa, os medicamentos, entre outras. Mas as faturas pendentes não contam para o reembolso do IRS. Ou seja, se nãs as validar, vai perder dinheiro.

A segunda tarefa é para os pais divorciados com guarda partilhada. Este ano, poderão deduzir os encargos segundo a percentagem que fica definida por defeito nos casos em que os filhos vivem em residência alternada, ou seja, 50% para cada um. Mas, para isso, têm de comunicar no Portal das Finanças a situação de residência alternada dos filhos. Devem fazê-lo também até 15 de fevereiro. Veja o nosso passo a passo.

[h=2]Quanto pode deduzir se validar as faturas[/h] As faturas pendentes têm de ser validadas uma a uma, o que obriga a uma verificação individual. A tarefa pode ser demorada se tiver de fazê-lo para vários membros do agregado familiar. Veja como validar as faturas.

Na declaração de IRS que entregar este ano, o Fisco vai deduzir 35% das despesas gerais. As despesas dos filhos, por exemplo, com saúde e educação, também devem ter fatura. Nela, tem de constar obrigatoriamente o NIF da criança. Só assim os gastos serão automaticamente registados no portal e-fatura e considerados pelo Fisco para efeitos de IRS. Se a fatura incluir o NIF de um dos pais, não há problema em termos de benefício. Mas se os pais declararem o IRS em separado, a despesa não será dividida e aparecerá apenas numa declaração.

Cada contribuinte pode deduzir até € 250 das despesas gerais. Para obter o benefício máximo, basta gastar € 715, facilmente atingíveis com os encargos da casa e da família. Em conjunto, um casal pode deduzir um máximo de € 500 no seu IRS. Nas famílias monoparentais, a dedução passa a ser de 45%, com o limite de € 335 (basta gastar 745 euros). Em qualquer dos casos, o número de filhos não faz aumentar o limite do benefício.

[h=3] [/h]

Saiba quanto pode deduzir das despesas de 2017 que incluir na declaração de IRS.